金融創新?遊走灰色地帶?託付寶與金管會攻防戰

街口支付(簡稱街口)是目前台灣民眾最愛使用的電子支付業者之一,但近來街口因為「託付寶」的事情與主管機關—金融監督管理委員會(簡稱金管會)槓上。

街口支付(簡稱街口)是目前台灣民眾最愛使用的電子支付業者之一,但近來街口因為「託付寶」的事情與主管機關—金融監督管理委員會(簡稱金管會)槓上。

電子支付不是問題,「保證賺錢」才是

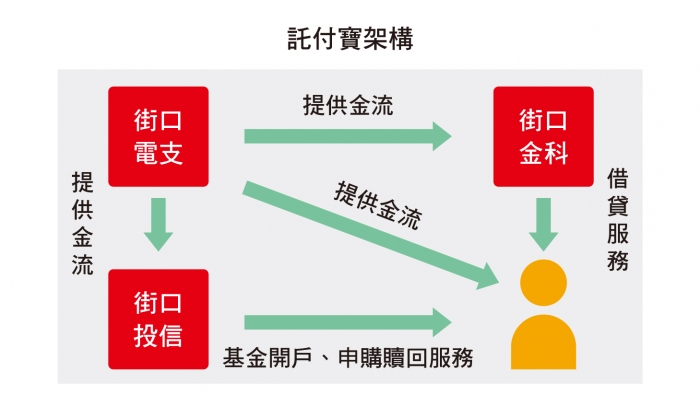

街口支付於2018年推出所謂的「台版餘額寶」—託付寶服務,標榜儲值享高息,但因電子支付業者非銀行不能接受存款而胎死腹中。後來金管會開放電子支付業者可將其代收付款資金,投資於新台幣計價的貨幣型基金,街口因而改弦易轍,2019年3月掌控華頓投信,正式跨足金融,打算以基金方式推動託付寶業務。

2020年1月街口重新以申購基金型態向金管會提出申請,又因年化1.5%保證收益問題卡關;7月街口為繞過金融法規,改以民間借貸名義進行「借貸補貼」,達到類固定收益效果,主張預期年化收益率1.2%~2.5%,並強調一切合法。然金管會仍以「保障」年收益與即時入帳而非「T+N」日等理由封殺。

街口:1元就能投資基金,後悔還能及時贖回

這件事正好反映出最近幾年金融科技業者與金融主管機關間的衝突與對立。從金融科技業者的立場來看,其所提供的服務是要解決民眾金融服務的痛點,擴大普惠金融的參與。以「託付寶」為例,民眾透過街口App存入資金購買「街口多重資產基金」,只要1元就可以加入,每日計息,「預期」年利率1.2%至2.5%,比銀行1年期定存利率高很多。另一個好處則是民眾提出贖回申請,當天錢就回到戶頭上,較目前一般基金贖回需要「T+N」(T指客戶提出贖回申請日,N指錢回到客戶帳上所需要的工作天數,一般通常要3~10個工作天)快速許多,這麼好的商品,為何金融主管機關要如此刁難?

沒有銀行資本額的託付寶,卻開放民眾存款?

但從主管機關的立場來看,除了興利之外更要防弊,另外還要考量「公平對待」原則,即從事同樣業務的業者應該受到同樣的監理強度,否則會產生「監理套利」(Regulatory Arbitrage)的問題。就託付寶為例,一開始金管會就說得很清楚,電子支付機構不是銀行,不可以經營存款業務。因為經營一家銀行要受到金管會高度監理(需要至少100億的資本額,還要其他資安、風控等要求,以保障社會存款大眾的權益),如果電子支付業者不用這麼高的標準就可以從事吸收存款業務,那銀行為什麼要花那麼多心血來申請銀行執照?只要申請電子支付執照不就好了。

*監管套利:指大型金融機構,利用不同監管規則間的漏洞,在相對寬鬆的市場展開業務活動,藉此降低成本以獲取更大利潤。

保障投資人血汗錢,金管會善盡把關責任

其次是金管會一再三令五申,金融商品(除了定存之外)不宜有「保證獲利」等字樣,以免誤導民眾。市場許多金融商品的糾紛,其源頭就是客戶看了金融商品廣告,或是理專推介,誤以為某些類定存商品採取固定配息,就是保本型商品,其實配息的背後有可能傷及本金。金融機構如果不善盡告知的責任,或是客戶不仔細閱讀投資說明書,一旦投資結果不如預期,就可能雙方對簿公堂,因此主管機關要善盡金融商品把關與金融教育的責任。「託付寶」號稱報酬可以達年利率1.2%至2.5%,卻不揭露相關風險,違反金融消費者保護法相關規範,即金融服務業從事廣告業務招攬及營業促銷活動之內容,不可導致他人誤信「保證本金安全」或「保證獲利」。

虧損近20%的街口基金,還隱藏哪些問題?

看似風險很低的「街口多重資產基金」,近1年來的淨值從最高的10.15元,至8月19日為止只剩下8.46元,其實虧損16%。金管會針對「託付寶」提出的質疑包括:投資人是否知悉贖回款項係由街口金融科技(簡稱街口金科)墊款(即投資人向街口金科的借貸款項),街口金科是否有足夠資金能因應大量贖回,以及當基金淨值低於新臺幣6元時,其得公告並通知使用者終止託付寶服務等。

你的個資,決定適合你的金融商品

最後,金融機構近來的重點工作是在認識客戶(KYC,Know Your Customer),當你去銀行開戶時,都必須要提交身份證件、填寫職業及所得等相關資料,在承作商品時也要填寫客戶風險屬性調查表。其主要目的,除了配合國際反洗錢趨勢之外,就是要避免金融機構銷售不適合的金融商品給客戶。此外,金融機構對於客戶資料也要善盡保護責任,不可洩露個資。金管會回應街口託付寶架構的說明當中,也特別提到金融機構對合作的對象要作盡職調查及瞭解,投資人的交易資料會在街口金科,但街口金科如何確實做到投資人資料的保護?

創新vs.風險,託付寶能創造三贏局面嗎?

「託付寶」的事情凸顯金融科技業者看到的是商機與機會,但主管機關重視的是風險防範。以中國大陸的餘額寶為例,當初餘額寶以類似的高收益率產品大舉吸收民眾資金,其規模曾經高達人民幣1.3兆元,成為全球最大貨幣型基金,隨後並引發一股P2P(Peer to Peer)網路借貸風潮,但之後問題層出不窮,差點形成系統性風險,也讓中國大陸金融主管機關不得不跳出來,強迫關閉大量P2P平台。

但平心而論,金融法規本身也須與時俱進,創新的金融商品與服務本來就可能與現有的法規與規範相扞格,金管會為了解決金融科技與金融法規調適的問題,近年來大力推動金融沙盒實驗(Regulatory Sandbox),我們希望業者能好好與主管機關溝通,尋求消費者、業者與主管機關三贏策略,讓台灣的金融科技能夠持續發展。(2020.8.19)

*金融沙盒實驗:沙盒(Sandbox)是小孩玩沙並盡情發揮想像力的地方。金融沙盒指在可控風險、主管機關監理下,針對相關業務、或遊走法規灰色地帶的新創業者們的金融實驗場所。讓業者嘗試創新產品、服務甚至商業模式,並暫時享有法規豁免及指導,最後監管者合作解決過程中發生的監理與法制面問題,以扶植新創金融科技產業。

文/台灣亞太產業分析專業協進會院士 鄭貞茂

收錄於英語島 2020年09月號

訂閱雜誌